Ya está en marcha el ‘Dividendo Opción’ del BBVA. Ya sea por correo ordinario o por alertas en la web, si somos accionistas la entidad donde tengamos depositadas nuestras acciones nos va a preguntar cómo queremos cobrar el dividendo.

Si no contestas esa carta ni te pones en contacto con el banco recibirás el dividendo en especie, es decir, te darán directamente más acciones en vez de efectivo.

Como es posible que no sepas exactamente lo que más te conviene, queremos explicarte lo que significa cada una de las tres opciones que nos dan, sobre todo en cuanto a las consecuencias que tendrá a la hora hacer tu declaración de la renta:

1) RECIBIR NUEVAS ACCIONES (1 por cada 92 antiguas)

– Fiscalmente es la opción más ventajosa a corto plazo, ya que no tiene implicaciones hasta que vendamos las acciones. Tampoco lleva retención.

Eso sí, a la hora de vender las acciones en el futuro se considera que el precio de adquisición de todas las acciones (las antiguas y las nuevas) es menor y, por lo tanto, tendremos mayores ganancias que incrementarían en su caso la cantidad a pagar a Hacienda.

Por ejemplo: si compraste hace unos años 920 acciones a 5€, pagaste un total de 4.600€. Si ahora me dan 1 acción por cada 92 que tenga hoy en día, me corresponden 10 acciones nuevas. Cuando las venda, el precio de adquisición deja de ser de 5€ y pasaría a ser de 4,94€ [4.600€ / (920 (+10) acc) = 4,94€ por acción].

– A nivel bursátil, es la opción más interesante si creemos que las acciones van a subir en bolsa.

– Aunque muchos bancos no cobran por esta gestión, no está de más que consultes si te cobran comisión por este proceso.

2) RECIBIR EL EFECTIVO (0,08€ por acción)

– Es la cantidad que BBVA nos pagará el día 22 de octubre si nos decantamos por esta opción. Esta es la modalidad que más se acerca al cobro de dividendo `de toda la vida´.

– Debes saber que tienes hasta el 14 de octubre para decirle a la entidad donde tengas depositadas las acciones que quieres el efectivo.

– En el IRPF se considera como renta del ahorro y conlleva una retención del 19,5%, por lo que nos ingresarán en nuestra cuenta un neto de 0,0644€ [0,08€ * (1-0,195)] por acción.

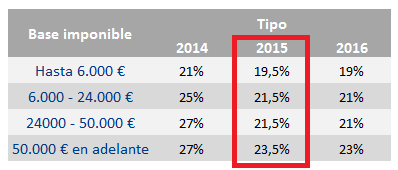

Al ser considerado como renta del ahorro, el tipo impositivo que deberemos pagar en este 2015 es de:

Desde este año, esta opción ha perdido parte de su atractivo ya que Hacienda ha eliminado la exención de tributar por los primeros 1.500€ cobrados en concepto de dividendos.

– Al igual que en las otras opciones, te aconsejamos que consultes con tu entidad si te cobran comisión por la gestión del cobro de efectivo. Algunas de ellas te cobran un porcentaje sobre el montante, con una comisión mínima. Ésta podría llegar a ser incluso superior al efectivo a recibir en sí, por lo que debes tener cuidado no vaya ser que salgas perdiendo dinero.

3) VENDER LOS DERECHOS EN EL MERCADO

– Mediante esta opción, ingresaremos dinero tras vender los derechos de suscripción en el mercado, que cotizan en bolsa y por lo tanto varían constantemente de precio al calor de las acciones ordinarias de BBVA en el mercado (la variación es parecida, pero no es exactamente igual, entre otras cosas porque la liquidez de los derechos y las acciones no es la misma).

– Según el calendario facilitado por BBVA, la fecha límite para vender derechos en el mercado es el 14 de octubre.

– Fiscalmente, la venta de los derechos no llevan retención, pero al igual que pasaba en el caso 1), a la hora vender las acciones en el futuro se considera que el precio de adquisición de las acciones es menor, y por lo tanto, tendremos mayores ganancias que incrementarían en su caso la cantidad a pagar a Hacienda.

– Algunos bancos cobran comisiones por la venta de derechos en el mercado, por lo que no estaría de más que lo consultes con tu entidad antes de tomar una decisión al respecto.

Selfbank