Una de cada cuatro ventas de nuda propiedad en España se hizo en la Comunidad Valenciana

El pasado año se hicieron en España 1.845 operaciones de venta en nuda propiedad, un 11% más que en 2022

Castilla y León, la región que más creció (+72,2%), seguida de Cataluña (+35%)

Son datos muy bajos comparados con las cifras de otros países: la EPPARG calcula que estas operaciones sumarán 45.000 millones en 2033 en Europa

Durante el año 2023 se han formalizado en España 1.845 ventas en nuda propiedad, un 11% más que en 2022, según los datos de MAS VIDA y el anuario de los Registradores de España. Estas cifras son muy bajas en comparación con las operaciones de este tipo que se realizan en otros países europeos.

La venta de la nuda propiedad es una fórmula que permite a los mayores de 65 años vender su vivienda habitual a cambio de un pago único o de una renta vitalicia, manteniendo su usufructo; esto es, el derecho a seguir usando la vivienda de por vida.

La Comunidad Valenciana creció un 21,6% y lideró este tipo de operaciones

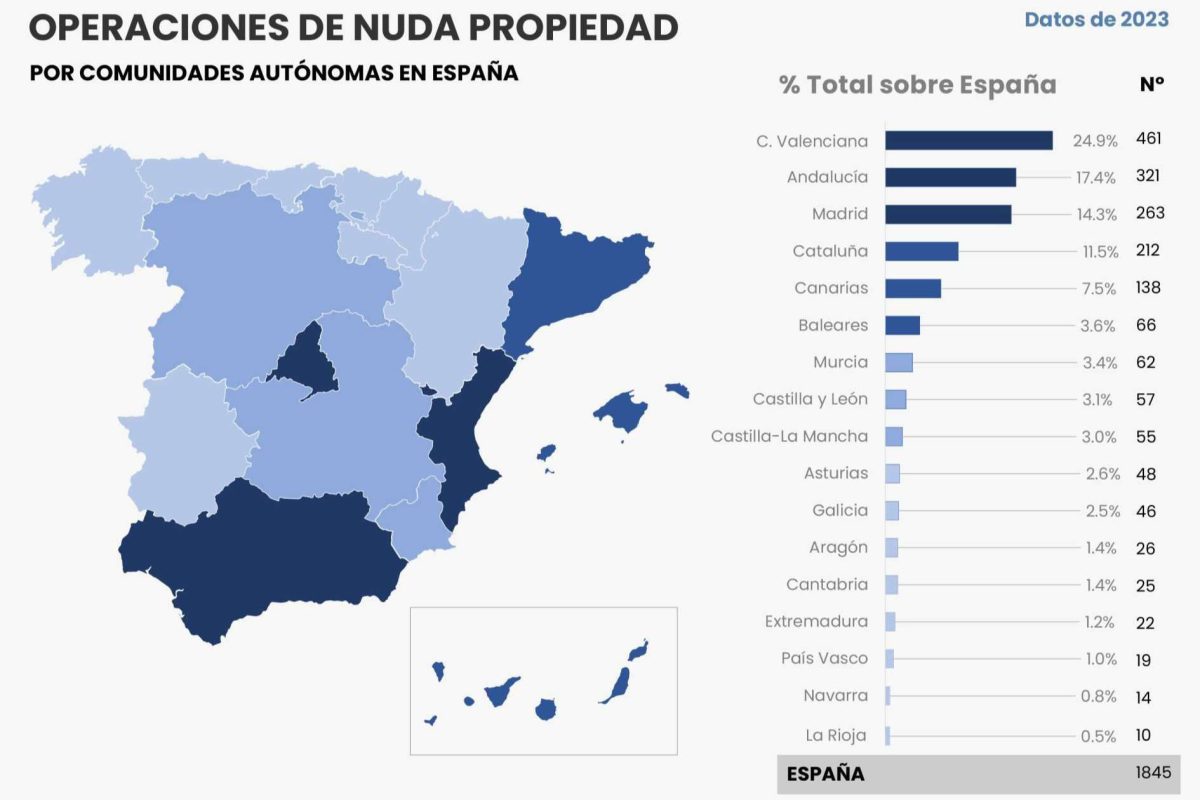

La Comunidad Valenciana fue en la que más operaciones de este tipo se realizaron el año pasado: 461, lo que representa el 24,9% total nacional y un aumento del 21,6% sobre el año anterior. Le siguen por comunidades Andalucía, con 321 ventas (17,4%); Madrid, con 263 ventas (14,3%); Cataluña, con 212 operaciones (11,5%) y Canarias, con 138 (7,5%).

Castilla y León fue la comunidad que más creció en ventas de nuda propiedad (+72,7%), seguida de Cataluña (+35%) y Cantabria. que aumentó un 31,6% sus ventas de la nuda propiedad. En Madrid las operaciones cayeron un 10,2% respecto a 2022.

Son cifras todavía muy bajas comparadas con las ventas de nuda propiedad que se hacen en otros países. Para Julián Franco, Socio Director de MAS VIDA, este tipo de operaciones va crecer con fuerza durante este año: “estamos notando un fuerte incremento en la demanda y tiene su lógica: los mayores de 65 años con una pensión media de jubilación de 1.439,11€ en muchos casos llegan muy justos a fin de mes.

Sin embargo, la mayoría de estas personas tienen un patrimonio inmobiliario que pueden hacer líquido sin perder el uso o la propiedad de sus viviendas. Se calcula que el 90% los mayores de 65 años disponen de una vivienda en propiedad. Al ser su vivienda habitual, la venta de la nuda propiedad no tributa como incremento patrimonial.

Las hipotecas inversas crecerán exponencialmente en los próximos años

Otra opción para complementar los ingresos de jubilación sin perder la titularidad ni el uso de la vivienda es solicitar una hipoteca inversa: según los datos del Consejo General del Notariado, durante el año 2022 se formalizaron en España 787 hipotecas de este tipo, una cifra también muy baja comparada con otros países.

La hipoteca inversa es un préstamo especial para mayores de 65 años que permite obtener liquidez utilizando la vivienda como garantía. Se trata de un producto que permite convertir la casa en una especie de plan de pensiones, pudiendo seguir disfrutando de la vivienda y sin tributar por estos ingresos.

A diferencia de la venta en nuda propiedad, en el caso de la hipoteca inversa la titularidad sigue siendo del propietario y sus herederos pueden vender la vivienda y cancelar la deuda con el banco hasta un año después de la muerte del titular.

Según un estudio del EPPARG (Europea Pensions and Property Asset Release Group) realizado en 13 países entre los que está España, el mercado global de hipoteca inversa en Europa superará los 45.000 millones de euros en 2033, lo que supondría triplicar su tamaño actual.

El estudio señala como un obstáculo para el crecimiento del mercado la falta de conocimiento por parte de los potenciales clientes, seguida de una financiación insuficiente, especialmente en los mercados europeos. En España Santander y Mapfre han creado este año una sociedad conjunta para comercializar este producto.

Para Julián Franco “es necesario extender el conocimiento de este tipo de productos para facilitar a los mayores el aprovechamiento de su patrimonio inmobiliario; es una fórmula muy interesante para que puedan obtener ingresos adicionales para complementar su opinión que, además, no tributan fiscalmente siempre que el inmueble afectado sea su vivienda habitual”.